Ces dernières années, le commerce de détail s’est radicalement transformé. Les consommateurs découvrent et achètent leurs produits principalement sur internet. Au fur et à mesure des mutations des modes de consommation, de plus en plus de marques font le choix de débuter uniquement sur ce canal de distribution. Appelées les Digital Native Vertical Brands (DNVB), elles ont conquis tous les secteurs de l’e-commerce, passant de la mode à la beauté. Si ces startups gagnent du terrain, elles interrogent sur leur vocation à devenir une nouvelle classe d’actifs et à dépasser le stade de tendance.

Les DNVB, un concept de plus en plus prisé

Depuis la publication par Andy Dunn, le fondateur de la marque de jeans Bonobos, de l’article The Rise of Digitally Native Vertical Brands en 2016, les DNVB ont parcouru du chemin. Derrière cet acronyme se cache un nouveau concept mêlant digital et verticalité. Ces entreprises, nées à l’ère d’internet, se lancent d’abord en ligne en misant sur des segments ayant une forte pénétration, comme l’habillement ou l’ameublement. Progressivement, elles intègrent d’autres marchés qui ont également une importante fréquence d’achat.

Inscrivez-vous à la newsletter

En vous inscrivant vous acceptez notre politique de protection des données personnelles.

Bonobos est une des premières DNVB à avoir vu le jour. Photographie : Bonobos

Des atouts qui les distinguent des marques classiques

Bien qu’elles n’aient initialement pas de point de vente physique, les DNVB parviennent à avoir une forte présence. Leurs efforts réalisés dans l’innovation et l’expérience client leur permettent en effet de pallier ce manque. Elles gèrent principalement leur activité grâce aux données des clients, qui leur permettent de mieux les connaître, et ainsi d’améliorer le parcours d’achat. De cette façon, elles sont en mesure d’envoyer le bon message, au bon moment, et à les fidéliser rapidement.

Les DNVB ont émergé grâce à leur offre de produit réduite, destinée à un segment de marché précis : les millennials. Dans son étude (pdf), Clipperton révèle que cette catégorie de consommateurs a plus de pouvoir d’achat que toutes les autres. Grâce à leurs atouts de communication, les marques les ciblent plus aisément sur les réseaux sociaux que sur les médias traditionnels. L’avantage, c’est que cela leur permet d’avoir une relation plus étroite avec eux, mais également de cibler les besoins émergents.

Un modèle qui innove et fonctionne

Si les DNVB n’ont pas innové en termes de produits, elles ont, en revanche, innové en marketing en réintroduisant un mode de distribution quelque peu oublié : le Direct-to-Consumer (D2C). Il offre un lien direct avec la clientèle tout en contournant les intermédiaires, permettant ainsi de diminuer les coûts. Le D2C apparaît comme un nouveau moyen de commercialiser et de consommer, notamment dans le domaine de la mode.

Dès lors, la réputation des DNVB s’est rapidement renforcée. Leur facilité à fidéliser, ainsi que la désintermédiation dont elles font preuve dans leurs activités leur permet de réduire de façon conséquente leur coût d’acquisition de nouveaux clients, mais pas seulement. Elles génèrent des marges brutes jusqu’à deux fois plus importantes que les acteurs traditionnels de l’e-commerce, révèle Andy Dunn. Pour cette raison, de nombreux investisseurs misent sur ces marques.

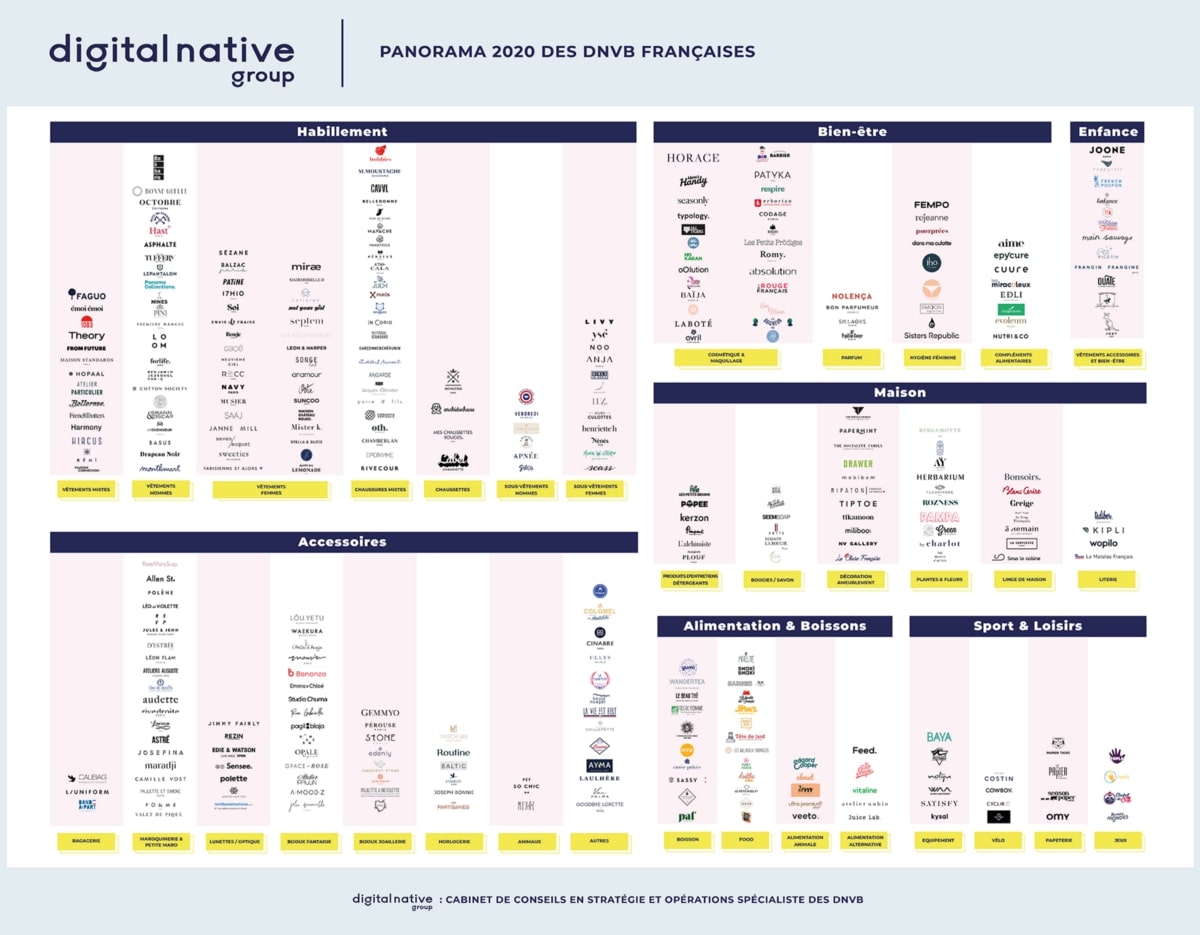

Panorama de 2020 des DNVB françaises. Image : Digital Native Group

D’un point de vue mondial, les sommes investies dans les DNVB sont passées de 2 millions d’euros en 2008 à 1,6 milliard en 2019. Elles ont atteint leur pic en 2018 avec 3,3 milliards, révèle Clipperton. En France, ces marques ont même leur propre association, appelée France DNVB. Tediber, qui vend des matelas seulement en ligne, en fait partie. Elle est devenue un acteur notable du marché avec son modèle atypique. Créée en 2015, l’entreprise a enregistré un chiffre d’affaires de 25 millions d’euros en 2020.

Les DNVB sont souvent accompagnées de difficultés

Malgré leur succès, ces startups rencontrent certains obstacles dans leur développement. Il est difficile pour elles d’élargir leur cible, qui est souvent concentrée sur une niche. Elles sont donc contraintes de repenser leurs campagnes publicitaires en y incluant, par exemple, de l’affichage ou des spots TV. Ces canaux augmentent inévitablement le coût d’acquisition, censé être un de leurs principaux avantages.

Autre élément faisant grimper le budget : la nécessité du développement multicanal. Après un certain temps, les DNVB sont obligées de s’éloigner des modes de distribution en ligne pour se rapprocher des magasins physiques, comme des pop-up stores ou des corners. Nombreuses d’entre elles nouent des accords avec des géants de la distribution. En France, Le Slip Français s’est associé à Monoprix pour vendre ses produits. Aux États-Unis, Harry’s s’est rapproché de Walmart.

Créée en 2012, Le Slip Français est désormais une marque de référence de sous-vêtements en France. Photographie : Le Slip Français / Instagram

À l’international, ces marques rencontrent des difficultés de croissance qui « résultent de faibles barrières à l’entrée et de la présence d’acteurs similaires dans chaque pays, ce qui renvoie au sujet des coûts d’acquisition croissants », explique Clipperton. Pour le moment, peu de DNVB parviennent à s’imposer dans plusieurs régions du monde. Cela pourrait changer avec l’intervention d’entreprises plus influentes, comme General Atlantic qui a soutenu le développement de Sézanne aux États-Unis.

Quel avenir pour ces marques ?

S’il est encore tôt pour que les DNVB s’affirment mondialement, l’introduction en Bourse n’est, pour le moment, pas une option non plus. En revanche, le rachat reste une piste envisageable. Pour les grands groupes, les acquérir est une opportunité pour se diversifier et d’attirer de nouveaux consommateurs. Pour les DNVB, c’est une porte de sortie pour s’internationaliser, en étant financées par des fonds d’investissement.

Ainsi, bien que ces startups s’ancrent progressivement dans le commerce, elles ont encore du chemin à parcourir pour s’y affirmer pleinement. Dans un contexte de plus en plus concurrentiel, ces entreprises devront s’imposer comme des acteurs de référence pour prouver qu’elles ne font pas simplement partie d’une tendance. Pour cela, il faudra démontrer qu’elles peuvent, elles aussi, être rentables à grande échelle.