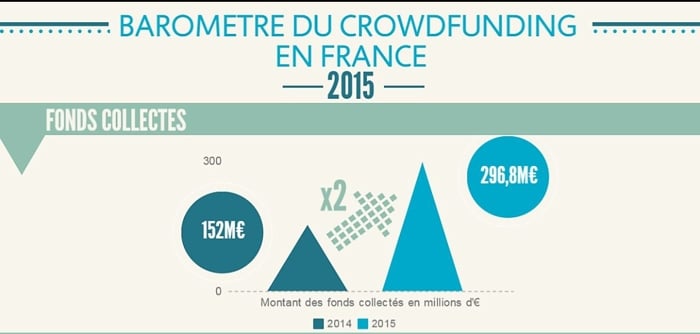

Les chiffres 2015 du crowdfunding en France viennent d’être publiés (le baromètre complet du crowdfunding est accessible par ce lien). Ils sont bons et encourageants. Les français ont financé un total de 300 millions d’euros au travers des nombreuses plateformes existantes. C’est l’occasion de s’interroger sur le taux de croissance exponentiel de cette activité. Est-il soutenable sur le long terme ? Sans entrer dans la logique d’une prévision, nécessairement fausse si trop précise, il semble que le potentiel de croissance est considérable mais que le doublement annuel sera difficile à maintenir.

La collecte crowdfunding 2015 est 27 fois plus importante qu’en 2011.

L’activité de crowdfunding, ou financement participatif, est récente en France mais elle progresse à un rythme impressionnant. En 2011 on ne dénombrait que 11 millions d’euros de collecte, en quatre ans c’est un volume 27 fois plus important que l’on mesure! Depuis trois ans cette collecte double chaque année, elle suit donc la fameuse Loi de Moore. Nous allons tenter d’analyser les conditions requises pour que cette Loi soit vérifiée pour les cinq années à venir.

Inscrivez-vous à la newsletter

En vous inscrivant vous acceptez notre politique de protection des données personnelles.

Il est bon de rappeler qu’un cadre juridique précis pour cette activité a été mise en place (ordonnance du 30 mai 2014). Un cadre stable qui définit deux statuts : celui d’Intermédiaire en Financement Participatif et celui de Conseiller en Investissement Participatif. Le premier (l’IFP) couvre les dons, les prêts ; et le second (CIP) les investissements au capital des entreprises.

Le label du financement participatif régulé par les

autorités françaises

La mise en place d’un label est une autre action à même de sécuriser le développement de ces nouveaux acteurs. Une Marianne stylisée mais cocardière, les couleurs bleu, blanc, rouge tout cela pour rassurer le financeur. Dans le même ordre d’idée, les plateformes assurent un bon lobbying avec leur association Financement Participatif France, à l’origine de ce baromètre.

Par contraste, certaines activités du Digital se heurtent à des situations juridico-règlementaires plus épineuses. Uber est un exemple où les dirigeants ont dû faire face non seulement à l’hostilité des acteurs existants (artisans taxis) mais aussi à une absence de cadre juridique sécurisant leur activité. La plateforme Uber a été qualifiée de « système d’organisation illégale de mise en relation de clients avec des particuliers pour les transporter » et cela a débouché sur une garde à vue pour les dirigeants. Dans d’autres secteurs comme celui de l’épargne, les Fintechs doivent composer avec les différents statuts existants, à ce jour la règlementation n’a pas évolué pour accompagner sereinement le développement de ces nouveaux business models.

Un autre facteur qui devrait soutenir la croissance du financement participatif est l’effet remplacement qu’il peut jouer par rapport aux dons. La gestion des dons en provenance de milliers ou de dizaines de milliers de particuliers peut devenir un casse tête pour beaucoup d’associations ou de fondations. Via les plateformes de crowdfunding, ces mêmes associations ou fondations peuvent externaliser ce travail d’agrégation de la collecte et se concentrer sur leurs missions essentielles. De plus, la gestion des pics d’activité en sera facilitée. Le syndrome de la Croix Rouge, dont les serveurs n’avaient pas pu suivre le nombre de connexions suite au Tsunami de 2004, s’éloigne.

La diversité des plateformes est une force pour ce secteur.

Les dons, les prêts, le financement sans récompenses, l’investissement dans des actions d’une entreprise ou bien des prêts entre particuliers …. Le nombre de secteurs impactés fait que des relais de croissance sont encore à activer. On peut observer des montants de financement vers les entreprises qui sont en hausse. Il n’est pas rare de voir des demandes de financement autour de 800 000 euros. Cela se reflète dans la moyenne calculée par projet : 448 460 euros par projets pour l’investissement en capital sur 2015. Ce même chiffre n’était que de 376 733 euros en 2014. C’est donc une hausse de 20% en montant moyen qui se fait alors même que le nombre de projets augmente. Ce segment sera sans doute dans les années à venir un des forts contributeurs à la croissance du secteur. Nombre de PME ou ETI en bonne santé financière ne sont pas prêtes à entrer en bourse, mais peuvent voir ce nouveau canal de financement d’un bon œil.

L’étude Advize (10/2014) : 23% des français constituent un potentiel significatif

Il apparaît aussi que ce montant de 300 millions s’il est significatif semble bien loin du potentiel du marché français. Un peu d’arithmétique peut aider à s’en convaincre. Les financeurs potentiels sont nombreux en France. En excluant les trop jeunes, et les personnes trop âgées, la population des 17-77 ans (clin d’œil assumé au journal Tintin !) regroupe 46,44 millions de personnes en France. Or, en 2015, le crowdfunding repose sur 2,3 millions de personnes soit 4,95% de cette population cible. Nous sommes encore loin des 23% des français qui envisageaient, fin 2014, de participer (d’après l’étude Advize Financement Participatif France). Le nombre des financeurs peut donc croître dans des proportions considérables.

Le montant investi est également en hausse. Nous l’avons vu c’est net pour les investissements dans le capital des entreprises, cela l’est aussi, mais plus modestement, pour le crowdfunding dans son ensemble. Entre 2014 et 2015 le montant moyen versé par financeur est passé de 117 à 129 euros, soit 10% de plus. Il nous apparaît que ce montant moyen peut continuer à croître. Cela en partie sous l’influence des nouvelles offres de financement aux entreprises. Car si les financements qui relèvent du don ont été multipliés par 2,5 entre 2013 et 2015, les prêts ont fait x4 et l’investissement x5. Conséquence, en partie, de la réglementation ouvrant aux plateformes ces possibilités.

Le nombre de financeurs et les montants moyens investis sont les deux variables clefs de ses simulations

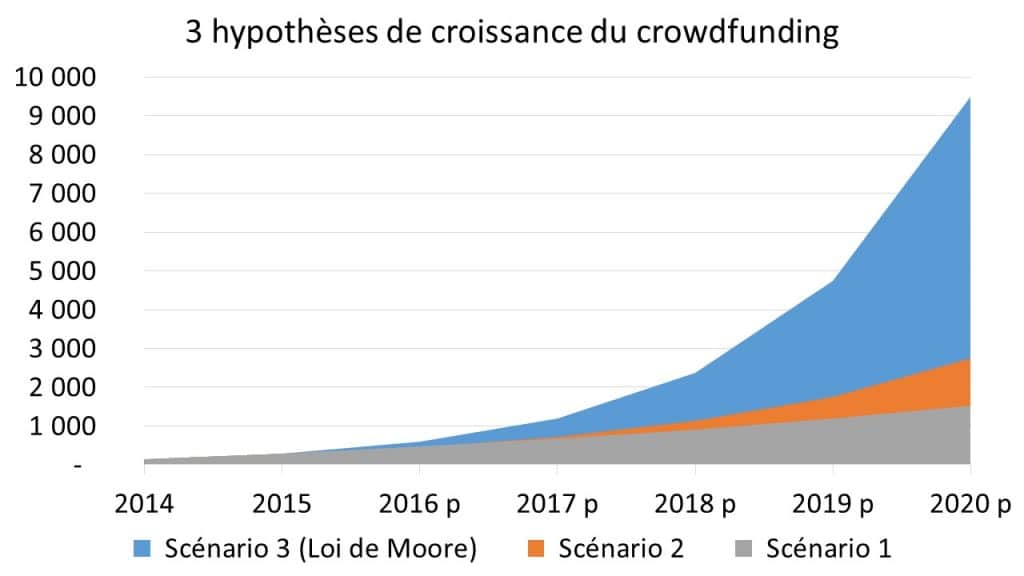

En croisant ces deux facteurs : population croissante de financeurs et montant investis en hausse les projections à horizon cinq ans donnent des résultats impressionnants.

Un premier scénario repose sur les hypothèses suivantes : les plateformes de crowdfunding vont gagner 1 million de nouveaux adeptes par année (comme entre 2014 et 2015), et le montant moyen investi va continuer à croître de 10% l’an (comme entre 2014 et 2015). Sur cinq ans le nombre de financeurs passe à 7,3 millions soit 11% de la population française et 15,7% de notre cible (17-77 ans). Le montant moyen évolue, lui, de 129 à 208 euros (10% l’an). En croisant ces deux évolutions on obtient pour 2020 1,5 milliard de collecte en crowdfunding.

Un deuxième scénario, plus agressif, repose sur un nombre de financeurs qui passe à 8,5 millions sur 5 ans (soit une hausse de 30% l’an) et une augmentation du panier moyen de 20% l’an. En 2020 le versement moyen serait de 321 euros et les plateformes toucheraient 18% de leur cible des 17-77 ans. Au cumul ce seraient 2,7 milliards de collecte à horizon 2020.

Trois hypothèses d’évolution de la collecte crowdfunding (en millions d’euros)

Avec de tels résultats la Loi de Moore (qui prône un doublement chaque année) n’est pas respectée (alors qu’elle l’est depuis 2011) la croissance n’est « que » de 38% et de 56% l’an. Pour réussir à doubler la collecte chaque année (et à la somme impressionnante de 9,5 milliards d’euros de collecte) il faudrait que le nombre de financeurs augmente encore mais surtout que le montant investi en moyenne progresse fortement. Il nous semble cohérent de limiter le nombre de financeurs à 25% de la population cible des 17-77 ans, soit 11,6 millions de français. Un tel taux est déjà considérable. Pour parvenir aux 9,5 milliards en 2020 il faudrait donc que le montant moyen investi passe à 815 euros, soit 6,3 fois plus qu’en 2015.

L’arrivée de personnes morales comme financeurs peut changer la donne

On le voit avec l’analyse de ces trois scénarios, si la croissance du crowdfunding a de très bonnes raisons de se poursuivre il sera difficile de maintenir le rythme actuel. Difficile, mais pas impossible pour autant. La variable clef qui ressort de notre analyse est le montant investi. Pour que le montant moyen progresse il faudra un changement dans le mix actuel. Les financements vers les entreprises peuvent y contribuer fortement. Les financements par les entreprises aussi. On voit apparaître des personnes morales qui deviennent financeurs. Si cette tendance se confirme les montants moyens peuvent faire un bon considérable car leurs moyens sont plus importants que ceux des particuliers.

Ezubao : un scandale à 7,6 milliards de dollars

Reste une inconnue : la qualité et le nombre des dossiers. A ce jour les taux de succès (des prêts) sont plutôt de bons arguments pour soutenir le développement du crowdfunding. Mais qu’un scandale du type de celui qui s’est produit en Chine (voir les détails sur Les Echos) survienne et l’engouement pour le financement participatif pourrait fléchir. Comparaison n’est pas raison, et le cadre juridique français est, nous l’avons vu plus haut, solide. Mais il va falloir trouver beaucoup de dossiers pour parvenir aux montants simulés. Les plateformes de crowdfunding doivent rester très vigilantes quant à la qualité des investissements proposés.

Ainsi en guise de conclusion, nous pouvons établir que la croissance du crowdfunding à la française peut se poursuivre. Le cadre juridique est en place, la population concernée considérable et les relais de croissance nombreux. Mais continuer à doubler chaque année risque d’être difficile sans l’entrée de financeurs personnes morales.